- FR

- NL

- EN

Affacturage vs financement de factures: comment expliquer la différence simplement à vos clients ?

Temps de lecture: 4 min | 21 avr. 2025 à 04:05

Comprendre l’affacturage et le financement de factures

Vous constatez régulièrement que vos clients ont besoin d’une solution de financement rapide et simple ? Pourquoi ne pas leur conseiller l’affacturage ou le financement de factures ? En effet, cette alternative, également appelée factoring, est très prisée des TPE PME, notamment en Belgique.

Pour bien les conseiller dans leur mise en place, il est primordial que vous ayez une connaissance claire et précise de leurs spécificités. Voyons cela ensemble.

Qu’est-ce que l’affacturage ?

L’affacturage est une solution de financement à court terme qui permet à l’entreprise de céder à un factor, à savoir une société spécialisée dans le factoring. En contrepartie, cette dernière verse un paiement anticipé et réduit les délais de paiement accordés. L’entreprise qui choisit l’affacturage se protège alors plus efficacement des impayés.

Les 5 avantages du financement de factures pour votre trésorerie

Dans cette fiche pratique, découvrez les 5 principaux avantages du financement de factures.

Affacturage vs financement de factures : combien ça coûte ?

En Belgique, et selon Cegid, l’affacturage coûte en moyenne entre 1 et 3 % du montant des créances cédées, une estimation qui inclut la commission d’affacturage, la commission de financement et les frais de dossier. Quant au financement de factures, celui-ci est plus abordable puisqu’il ne représente que 3,95 % de la facture concernée et englobe le recouvrement et l’assurance-crédit, sans aucun coût additionnel.

Affacturage vs financement de factures : comment conseiller la meilleure solution à vos clients ?

Maintenant que vous connaissez les caractéristiques principales de l’affacturage et du financement de factures, il vous reste à orienter vos clients vers la solution la plus adaptée. Voici donc 3 conseils clés en main pour les guider efficacement.

Conseil n°1 : Analysez les besoins de vos clients

La première étape est d’analyser les besoins de vos clients en termes de gestion du poste clients, de financement et de recouvrement des créances. Faites par exemple le point avec les données du logiciel de facturation et posez-vous les bonnes questions :

- Pourquoi l’entreprise a-t-elle un besoin de financement actuellement ?

- Quel est le montant de ce besoin ?

- Combien de temps doit durer l’opération ?

Conseil n°2: Consultez les conditions et frais de chaque solution proposée

Avant la mise en place d’une solution de financement pour votre client, comparez les conditions et les frais inhérents à chaque solution, dont la commission d’affacturage et la commission de financement. Par exemple, le financement de factures est bien plus abordable, en particulier pour les TPE/PME.

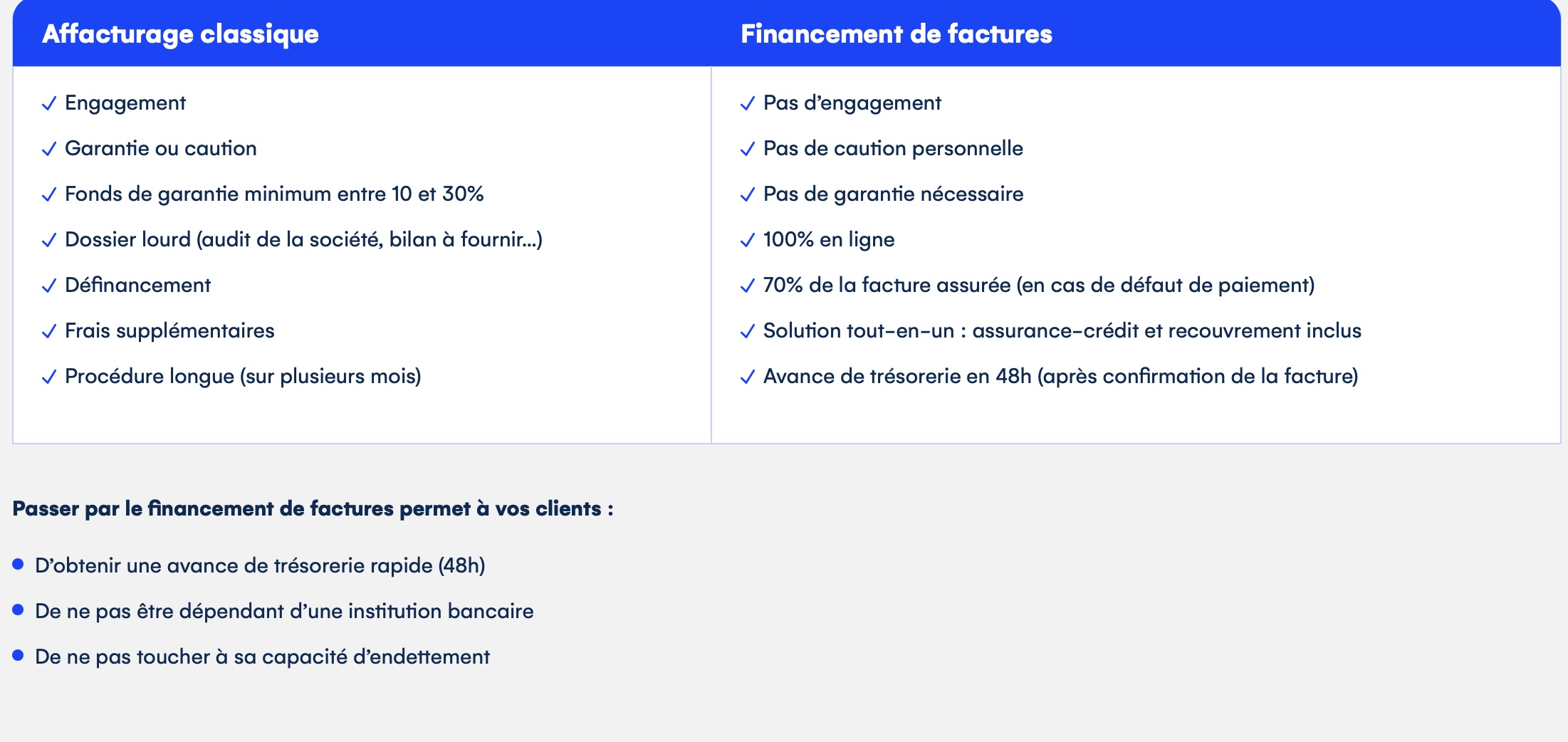

Conseil n°3 : Présentez les avantages et les inconvénients de chaque solution

De manière générale, tenez compte des avantages et inconvénients de chaque solution de financement. Ainsi, si l’affacturage offre une gestion simplifiée du poste clients en le transférant intégralement à un factor, il entraîne aussi des commissions plus élevées. De son côté, le financement de factures assure un contrôle total à l’entreprise, jusqu’aux délais de paiement accordés.

Financement factures = affacturage ?

Vous l’aurez compris, en expliquant à vos clients les différences clés entre l’affacturage et le financement de factures, vous leur permettrez de mieux comprendre les options qui s’offrent à eux et de choisir la solution de financement la plus adaptée à leurs besoins spécifiques et à leurs attentes en termes de trésorerie.